光伏设备企业2023年报:行业量增价跌,竞争加剧

光伏设备企业2023年报:行业量增价跌,竞争加剧2023年,光伏行业规模快速增长,同时,光伏产业链价格下跌贯穿全年。中国光伏行业协会的数据显示,去年,多晶硅产量达到143万吨,增长

2023年,光伏行业规模快速增长,同时,光伏产业链价格下跌贯穿全年。中国光伏行业协会的数据显示,去年,多晶硅产量达到143万吨,增长率高达67%;硅片产量为622GW,同比增长67.5%;电池片产量达到545GW,增长率为64.9%;组件产量则达到500GW,增长率高达69.3%。而组件中标价格年底较年初下跌超过40%,跌破1元/W。

出口方面,2023年光伏产品出口量增价减,硅片、电池片和光伏组件的出口量分别达到70.3GW、39.3GW和211.7GW,同比增长分别为93.6%、65.5%和37.9%,去年,光伏组件出口总额484.8亿美元,同比下降5.4%。

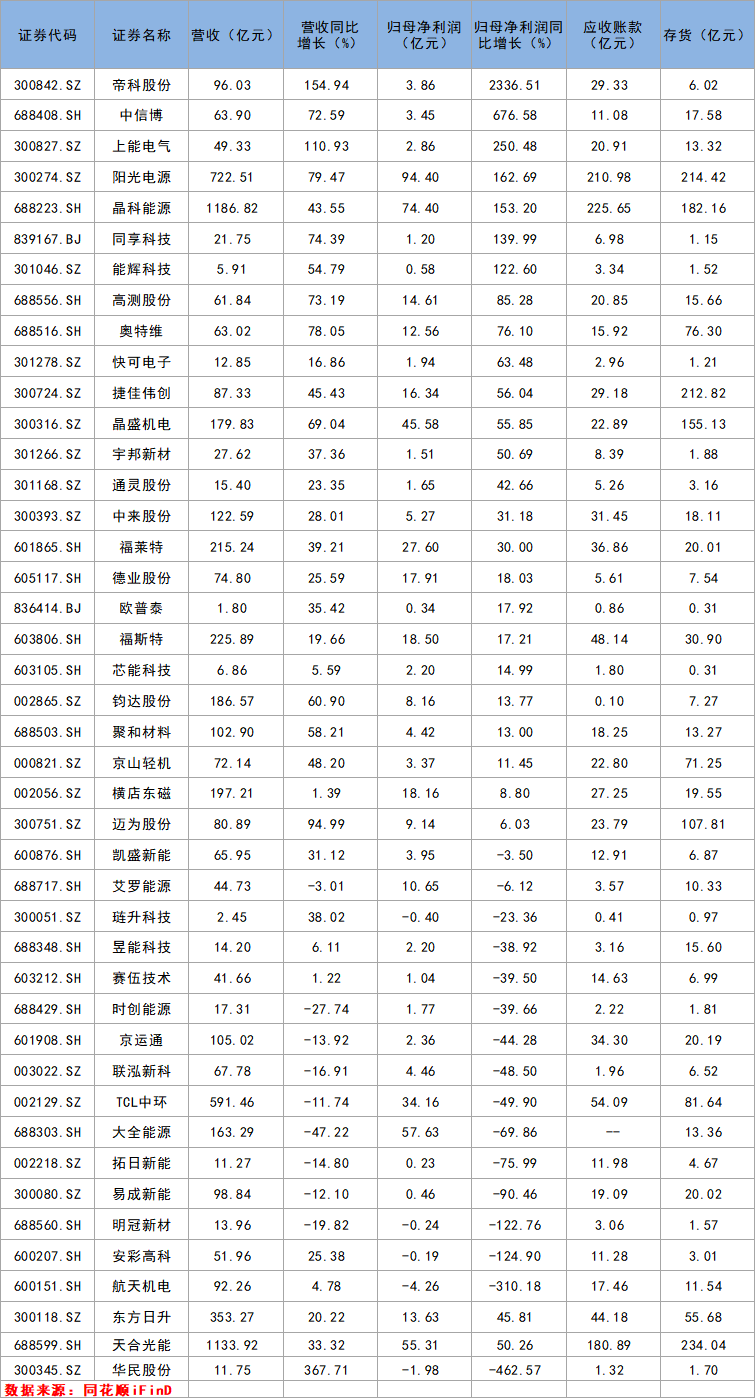

在量增价跌的背景下,A股光伏设备上市公司业绩多数录得增长。截至目前,43家已发布2023年年报的公司中,34家营业收入同比增长,27家净利润同比增长。

帝科股份营业收入同比增长155%,净利润同比增长2336.5%,中信博、上能电气、阳光电源等多家光伏设备公司净利润大幅增长。不过,光伏产业链价格持续走低,对部分公司影响较大,如TCL中环净利润同比下滑49.9%,华民股份、航天机电、大全能源等,净利润大幅下滑。

01

业绩分化

晶科能源 阳光电源等高增长

2023年,硅料、硅片、电池片和组件环节都经历了大幅度的扩产,无论是行业内玩家,还是跨界而来的新玩家都在大举的扩产。2021年、2022年供求平衡的局面被打破,全产业链产品价格松动,引发行业激烈竞争,有些企业开始压价,抢占市场。有企业凭借先进技术、布局全产业链,以及抢先“以价换量”,实现业绩大增。

P型电池转换效率已近理论极限,N型TOPCon技术的成本优势逐次展现,晶科、天合、隆基、晶澳、阿特斯等老牌企业展开新一轮基于技术变迭,这些公司在本轮竞争中获得优势。

近日,晶科能源披露2023年年报,公司营业收入在上市以来首次突破千亿元大关。

据数据显示,晶科能源2023年实现营业收入1186.82亿元,同比增长43.55%,归母净利润74.4亿元,同比增长153.2%,公司毛利率14.04%,销售净利率6.72%,较前几年小幅提升。

该公司称,收入和净利润的增长主要得益于组件出货量的增加和N型产品占比提升。2023年公司光伏组件出货78.52GW,Infolink Consulting排名行业第一,其中N型组件出货48.41GW,占比约62%。

晶科能源在年报中表示,2024年年底公司N型电池平均量产效率提升至26.5%,全年预计达成100GW—110GW的年度出货量目标,其中N型出货占比接近90%。

阳光电源在4月22日披露2023年年报,公司营业收入722.51亿元,同比增长79.47%,净利润同比增幅达162.69%。公司销售毛利率和销售净利率同业得到提升,分别为30.36%、13.3%。

该公司称,公司在市场和研发上纵深发力,持续推进产品和服务全覆盖战略,光伏逆变器、储能系统、新能源投资开发等核心业务均实现高速增长。

由于行业特点,虽然两家头部企业业绩均大幅增长,但应收账款和存货高企,两家公司应收账款、存货均超过200亿。其他企业,存货及应收账款亦偏高,例如上能电气营业收入49.33亿,而其应收账款20.91亿,存货13.32亿。

帝科股份2023年营收及利润增长迅速,该公司称,受益于全球光伏市场的强劲需求以及N型电池的快速产业化,帝科股份实现营业收入96.03亿元,同比增长154.94%,净利润3.86亿元,同比实现扭亏。不过这份年报引来深交所的问询,由于帝科股份货币资金相对充足,却借入大额有息负债,资产负债率连续三年上升,深交所问询,公司财务经营是否稳健,并要求公司充分揭示风险。

02

产业链价格波动

一季度光伏企业业绩承压

几家欢喜几家愁,在部分公司业绩该增长的同时,一部分光伏企业利润大幅下滑,甚至录得亏损,多数亏损及业绩下滑企业主因是,存货减值、产业链价格波动。

TCL中环发布2023年报,公司实现营业收入591亿元,同比减少11.74%;归母净利润34.16亿元,同比减少49.90%。去年前三个季度,TCL中环归母净利为65.8亿,结果第四季度一个季度,就亏掉27.72亿。

公司在年报中解释,业绩下滑是“受光伏产品价格快速下滑、及参股公司股权和金融资产大幅计提的影响”。2023年该公司存货减值影响利润总额-19.9亿元,长期股权投资减值影响利润总额-10.13亿元,合同资产减值损失影响利润总额-855.70万元。

近日,华民股份发布2023年报,虽然营收增长,但净利润大幅下滑,亏损幅度扩大。公司实现营业总收入11.75亿元,同比增长367.71%;归母净利润亏损1.98亿元,上年同期亏损3523.16万元。

该公司称,公司光伏产业产能爬坡,叠加产业链价格大幅波动并持续走低的影响,公司整体盈利能力承压。

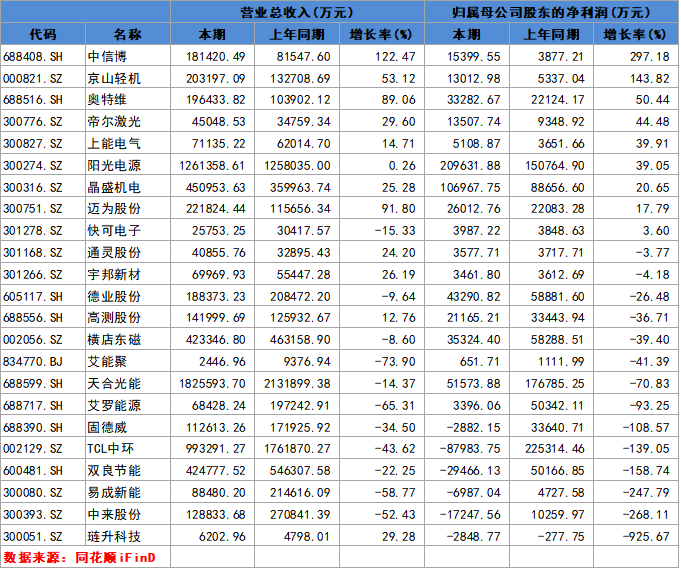

2023年,光伏设备企业业绩多数保持增长,但今年一季度,由于竞争加剧,在已经发布一季度业绩的23家中,仅仅9家净利润增长。

天合光能仅在2023年业绩报喜,2024年一季度业绩急转而下。TCL中环在2023年业绩大降后,2024年一季度业绩更是由盈转亏。

根据TCL中环2024年一季报数据,公司实现营业收入99.33亿元,同比减少43.62%;归母净利润亏损8.80亿元,同比减少139.05%;扣非归母净利润亏损10.38亿元,同比盈转亏。在TCL中环看来,整个行业产能过剩已导致产业发展环境发生了根本性改变。

4月25日,天合光能发布财报显示,2023年实现营业收入1133.92亿元,同比增长33.32%;实现归母净利润55.31亿元,同比增长50.26%。2024年第一季度公司营业收入182.56亿元,同比下降14.37%;归属于上市公司股东的净利润5.16亿元,同比下降70.83%。

华宝证券研报认为,2023年,中国光伏产业经历了显著的价格调整,从上游的硅料、硅片到下游的电池片和组件,各类光伏产品的价格相较于年初水平均出现了明显的下滑,目前价格已接近底部,行业正处于去库周期。

对于未来发展,东兴证券认为,海外国家推进本土化战略,全球竞争加剧,同时,各环节产能走向过剩,刺激行业需求向好的同时,也将使产业内企业激烈竞争,进行现金成本的比拼。预计至2024年,中国国内硅片、电池片和光伏组件的产能均将超过1TW,光伏行业各环节的产能规划都进入过剩阶段。即使考虑名义产能的统计中含有部分无效、落后产能,预计主产业链的产能供给能力仍将大幅大于行业需求。

- End -

原文标题:光伏设备企业2023年报行业量增价跌,竞争加剧

-

首届中国太阳能热发电大会日程安排初步敲定2024-08-16

-

中国首座商业运营太阳能热发电站累计发电近1400万千瓦时2024-08-16

-

全球最大太阳能飞机“阳光动力2号”离开南京飞往美国2024-08-16

-

南瑞太阳能基于熔融盐储热的塔式光热电站控制技术项目启动2024-08-16

-

太阳能+空气能绘制新能源蓝图2024-08-16

-

欧盟对马、台太阳能产品展开贸易调查 薄膜被排除在外2024-08-16

-

德发明太阳能电解水制氢新工艺2024-08-16

-

尚德产能达2.4GW 全球光伏组件出货量8GW2024-08-16

-

国产太阳能液态电池有望2017年面世2024-08-16

-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

2024世界太阳能光伏暨储能产业博览会8月羊城领先聚能2024-08-16