国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

2018年全国水泥熟料竞争格局分析 四大地区产能占比超过70%【组图】

2018年全国水泥熟料竞争格局分析 四大地区产能占比超过70%【组图】大气网讯:全国水泥熟料产能分布全国水泥熟料产能约18.07亿吨,从各区域分布情况看,排名前四的地区分布为华东、

大气网讯:全国水泥熟料产能分布

全国水泥熟料产能约18.07亿吨,从各区域分布情况看,排名前四的地区分布为华东、西南、华南和华中,这四个地区的占比合计超过70%。

华东地区:海螺水泥与中国建材引领市场

华东地区总熟料产能为4.7亿吨,占全国27%;2017年华东地区水泥产量占全国比重为32%,是国内第一大水泥市场。华东基础设施建设较早,房地产市场发达,且水路运输便利,因此大型水泥集团云集,是兵家必争之地。

华东地区特大企业集团产能占比较高,如海螺水泥和中国建材(南方水泥、中联水泥),大中型企业也较多,如山水水泥、红狮水泥、万年青、溧阳金峰、中材股份(中材水泥)台泥国际和亚洲水泥等。

水泥本是短腿产品,然而长三角地区(江浙沪皖)依靠长江水路运输之便将水泥市场连接,长三角熟料总产能为25亿吨(占全国产能比重为14.3%)。在长三角地区,因海螺水泥和中国建材两家熟料产能合计占比为56%,该区域CR5接近70%,小企业产能比重小于10%。因此在市场上,中国建材和海蝶水泥作为领导者引领市场,中型企业采取跟随策略,而小企业数量少且产能占比小于10%,对市场秩序影响较小。

西南地区:群雄逐鹿,水泥集中度较低

2008年四川大地震后,各大水泥企业纷纷进入西南地区扩建产能,2008-2011年西南地区水泥产能三年了增长282%,年均复合增速56%。目前,西南地区的产能约33170万吨,其中四川产能达10159万吨,云南和贵州的产能分别为8967万吨和8401万吨;西南地区,西南水泥企业的产能最大,约8386万吨,占比约25.28%。

四川地区的西南水泥(中国建材子公司)、海螺水泥和峨胜水泥三家产能合计占比49%;贵州地区西南水泥、海螺水泥和台泥国际三家合计占比53%;云南地区,华润水泥、华新水泥(包括拉法基瑞安)三家合计占比53%。西南地区小企业数量多,其中贵州和云南小企业产能占比都超过20%,集中度有待改善。

华南地区:海螺、华润和台泥三足鼎立

华南地区的两广区域是水泥消费的主要市场,广东和广西因西江使得水泥市场贯通,广西通过西江将水泥输送给供给短缺的广东市场。两广地区水泥熟料总产能为1.76亿吨,占全国比重为10%。广东产能为9866万吨,占比44%;福建产能为4994万吨,占比22%;广西产能为7733万吨,占比34%。

两广市场格局中,华润水泥、海螺水泥和台泥国际三足鼎立,熟料产能分别占区域总产能比重为25.5%、18.6%和11.1%,CR3合计为552%,产能集中度较高。而在粤东地区,因山多使得水泥运输不便,水泥市场较为封闭,塔牌集团话语权较高。

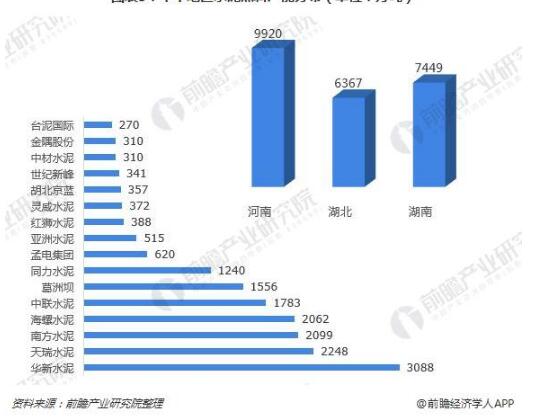

华中地区 :湖北竞争格局较好,河南产能严重过剩

华中地区的熟料水泥产能为23736万吨,其中河南地区产能为9920万吨,湖南地区产能为7449万吨,湖北地区产能为6367万吨。

湖北地区的华新水泥和葛洲坝两大龙头熟料产能合计占59%,该区域小企业数量占比高,但产能比不高,为20%,且小企业多集中在鄂东,鄂西地区在华新水泥和葛洲坝的协同下,市场竟争秩序较好。湖北身处长江中游,易受长江上游重庆和长江下游华东地区水泥市场影响,若外来水泥流入减少,本地水泥市场将维持较好的竞争格局。

河南地区天瑞水泥、中联水泥和同力水泥三大龙头合计产能占比为53%,但该区域煤炭资源丰富水泥产能过剩严重,且小企业数量众多。

以上数据来源参考前瞻产业研究院发布的《2018-2023年中国水泥行业产销需求与投资战略规划分析报告》。

-

焦化行业发展现状分析 焦化新增产能持续释放2018-09-18

-

水泥窑协同处置综合优势突出 成危废处置发展方向2018-09-02

-

生态红线报告:大数据分析长江沿岸危废及农药产能分布2018-09-02

-

钢铁焦化业环保新政频出 企业焦虑煤焦钢如何去产能2018-08-26

-

钢铁行业去产能效果显现 行业供需总体形势趋于合理2018-08-26

-

市场分析系列 | 江苏近两年危废量暴增60% 无害化产能严重不足2018-08-26

-

唐山:“去产能”开始拆除设备 首批淘汰钢铁产能134万吨2018-08-26

-

2018年中东地区海水淡化产业分析 技术、产能位居全球前列2018-08-26

-

江苏省预计2020年或退出焦化产能1800万吨 仅保留900万吨2018-08-23

-

受益于环保限产以及供给侧改革 水泥行业上演“淡季不淡”2018-08-23

-

秋冬季环保限产将再加码 钢铁水泥等或涨价2018-08-23

-

前7个月退出煤炭产能8000万吨左右2018-08-23

-

河北禁止新增化工园区!三年将淘汰1000万吨焦炭产能2018-08-23

-

去产能进入新阶段 煤钢产业加速兼并重组2018-08-23

-

涨姿势|哪些废弃物不适于水泥窑协同处置?原因是啥?2018-08-12